خلف العناوين الرئيسية لأرقام التضخم، التي تجاوزت 8% في الولايات المتحدة في الربع الثالث من عام 2022 وأكثر من 11% في الاتحاد الأوروبي، هناك مؤشرات لا لبس فيها على ظهور نظام اقتصاد كلي Macroeconomic جديد. فطفرة الأسعار تؤشر على ان هناك تبايناً ملحوظاً عن الاتجاهات الانكماشية التي تلت الأزمة المالية عام 2008 أو عما يُسمى بالاستقرار العظيم لسنوات التسعينيات الطويلة. كما ان التسارع المستمر في ارتفاع الأسعار، خلال عام 2022، أفقد معسكر الحمائم، معسكر ما يسمى"Team Transitory"(1) شعبيته. حيث حذر بنك التسوية الدولي(2)، عندما قام في شهر أبريل عام 2022 بتقدير الموقف، من تداعيات انتشار الأسعار المرتفعة عبر القطاعات، ومن الفروقات بين الأسعار والأجور. وكذلك حذر من ان العوامل الهيكلية التي أبقت التضخم منخفضاً قد تكون ضعفت مع انحسار العولمة. حيث أعلن المدير العام للبنك عن تَغَيُر السياسة مشيرا الى أنه:

لن يكون التكييف مع معدلات الفائدة المرتفعة سهلاً... لقد أصبحت الأسر، والشركات، والأسواق المالية، والحكومات معتادة جدًا على معدلات الفائدة المنخفضة والظروف المالية الميسرة، وهو ما يظهر أيضًا في مستويات الديون الخاصة والعامة المرتفعة تاريخيا... ولن تكون التغيرات المطلوبة في سلوك البنك المركزي مقبولة من الناس. ولكن البنوك المركزية تعاملت مع مثل هذه الحالة من قبل. إنها تدرك تمامًا أن التكاليف القصيرة الأجل في النشاط والتوظيف هي الثمن الذي يجب دفعه لتجنب تكاليف أكبر في المستقبل. وتمثل هذه التكاليف استثماراً في مصداقية البنوك المركزية الثمينة، والتي تمنحها حتى فوائد طويلة الأمد (3).

ومنذ ذلك الحين، تعهد رفاقه في مجلس الاحتياطي الفدرالي والبنك المركزي الأوروبي وبنك إنكَلترا بالاستمرار في رفع معدلات الفائدة، متوقعين ارتفاعاً في معدلات البطالة، نتيجة للتحول العالمي نحو هذا النظام النقدي الأكثر صرامة(4). وها نحن وصلنا الى هذه النقطة. ففي "توقعاته الاقتصادية" لعام 2023، قدّم صندوق النقد الدولي تشخيصاً متشائماً:

"إن تباطؤ عام 2023 سيكون شاملاً، فالدول التي تشكل حوالي ثلث الاقتصاد العالمي ستواجه انكماشاً في هذا العام أو العام القادم. وستستمر الاقتصادات الثلاث الكبرى، الولايات المتحدة والصين ومنطقة اليورو، في التعثر. بشكل عام، ستعيد الصدمات التي سيتعرض لها الاقتصاد هذا العام فتح الجروح الاقتصادية التي شفيت جزئيًا بعد الجائحة. باختصار، الأسوأ لم يأت بعد، وسيكون عام 2023 بالنسبة للكثير من الناس وكأنه في فترة ركود"(5).

أمّا القطاع المالي فقد تراجع، معبرا عن قلقه المتزايد بشأن استقراره الذاتي في ظل هذا الموقف المشدد. وقد لاحظ روبن بروكس، الخبير الاقتصادي الأول في معهد التمويل الدولي - الجمعية العالمية لصناعة الأعمال المالية - وهو في طريق عودته من الاجتماع المشترك لصندوق النقد الدولي والبنك الدولي، في أكتوبر 2022، أنه لم يتم التوصل إلى توافق بشأن السياسة النقدية: فمعظم صناع السياسة يرغبون في مواصلة رفع معدلات الفائدة بشكل متواصل، بينما يرغب معظم المشاركين في السوق في إبطاء حركة البنوك المركزية. حيث كتب في تغريدة: "عندما أدخل الضباب، أقوم بإبطاء السرعة. هناك ريبة عالمية ضخمة. ابطئ السرعة!". وفي نفس اليوم، شن الرئيس الفرنسي ماكرون هجوماً صريحاً على البنك المركزي الأوروبي، معرباً عن قلقه من التفسيرات التي تقدمها الجهات الاوروبية الفاعلة في السياسة النقدية، وهي "يجب أن نقوم بتدمير الطلب الأوروبي لاحتواء التضخم"(6).

ليس هذا وقتا مناسبا للشماتة، وذلك نظرا لحجم المصاعب التي تواجه الطبقات الشعبية والدول ذات الدخل المنخفض - والمتوسط – ومستويات قلقة من الديون المتعثرة(7). فلن يكون هناك وقت كاف للاشتراكيين كي يستغلوا الانقسامات بين أجنحة رأس المال في هذه الظروف شديدة التقلب. ففي السياسة، مثلها مثل قطاع المال، عندما يزداد انعدام الاستقرار تزداد المخاطر. فها نحن ندخل في مرحلة شديدة الخطورة، حيث من المهم تحديد منطق الحركات التكتونية الجارية. فالأزمات المتعددة: المالية والبيئية والجيوسياسية، والتي تفاقمت بسبب اضطراب الجائحة والحرب في أوكرانيا، تغذي انعدام الاستقرار الحالي. على الرغم من أن هذه هي خلفية عودة التضخم، إلا أن لهذه الظاهرة منطقها الخاص. فهي تنطوي على ثلاث آليات متمايزة، مع ديناميكيات سياسية اقتصادية مجتمعة:

الأولى، الصدمات الخارجية والاختلالات، الناتجة عن تعطل سلاسل التوريد العالمية بسبب الوباء (المقصود وباء كورونا – المحرر)، ومن تعزيز الطلب عبر الدعم الحكومي الهائل، وأزمة الطاقة المركبة التي فاقمتها الحرب في أوكرانيا.

الثانية، صراعات التوزيع بين رأس المال والعمالة، والتي ولدها الارتفاع الاولي في الأسعار وفاقمها هبوط الأجور الحقيقية وتلاعب الشركات بالأسعار.

الثالثة، تفكك رأس المال الوهمي، المتراكم بشكل مفرط، وهذا ما يمنح عودة التضخم طابعها البنيوي؛ انه يهدد هيمنة قطاع المال ضمن نمط التنظيم.

وفي ما سيأتي، سنتفحص هذه الآليات كل على حدة. ولكن في البداية، لنقدم ملاحظة موجزة عن هيمنة قطاع المال. إن أساس نهوض القطاع المالي - منذ تحرير أسعار صرف العملات والتخفيف من القيود المفروضة على صناديق الادخار الكبيرة بعد عام 1971، إلى النمو المذهل لبنوك الظل وتجارة المشتقات والعملات الأجنبية، وانفجار الديون العامة والخاصة - يعود الى استنفاد الديناميكية الإنتاجية في الاقتصاديات المتقدمة، وإعادة توجيه رأس المال بعيدا عن الاستثمار الإنتاجي المحلي، بحثا عن عوائد اعلى في الأرباح المالية، وفي سلاسل الإنتاج العالمية، وفي استغلال العمالة الارخص. وقد منحت الرافعة الائتمانية مهلة للاقتصادات البطيئة، معززةً الاستهلاك بما يتجاوز قدرة الأجور الحقيقية الراكدة على تحمله. ولكن قطاع المال ليس مستقلا بشكل كامل؛ فهو لا يستطيع تحرير نفسه كليا من الحقائق الاقتصادية الكامنة، وان يمضي قدما عبر الصدمات والانفجارات التي تحتاج تدخلا عاما متزايدا. انه يعتمد باستمرار، منذ فقاعة الانترنت عام 2001، على الدعم السياسي. ومع استثناء جزئي للقطاع الرقمي، فإن القطاع المالي المتورم توقف عن أن يكون عاملاً ديناميكياً في التراكم وأصبح عبئا ثقيلا على إعادة الانتاج الاجتماعي ككل(8).

لكن قطاع المال مبتزٌ ماهر. حيث استمر، منذ أزمة عام 2008، في الحفاظ على موقعه المهيمن بفضل التدفقات النقدية المستمرة من البنوك المركزية. وهذا ما سمح له بمتابعة تقديرات لا تمت للواقع بصلة، كما ثبت بوضوح في مارس 2020، عندما تم تفادي الانهيار المالي الذي كان من المفترض أن يحدث نتيجة الإغلاقات، بفضل عمليات شراء ضخمة ومنسقة للأصول العامة والخاصة من قبل البنوك المركزية. ولكن هذه الضمانة النقدية، في السياق التضخمي الجديد، تصل أخيراً إلى حدود فعاليتها. فإذا ما استمرت البنوك المركزية في السعي وراء إجراءات التشديد، فإن أزمة مالية شاملة ستتبع ذلك. وبالتالي، فإن النتيجة الأكثر احتمالًا هي تخفيض حقيقي للأصول المالية. وذلك من خلال ابطاء الأزمة، والذي سيحدث في شكل تضخم منتظم متوسط. قد تكون وتيرة التحول نسبياً معتدلة، ولكن التداعيات البنيوية لا يمكن تجاهلها. وإذا كانت هيمنة قطاع المال أخذت في الضعف، فمن سيخطو إلى العرش الشاغر؟ سيحتاج العمال والناشطون البيئيون للقتال من أجل النظام الجديد.

الصدمات والاختلالات

ليس هناك الكثير من الجدل حول الأسباب المباشرة لعودة التضخم: انها التكاليف المرتفعة (9). فعندما ضَربت عمليات الاغلاق والقيود المرتبطة بفيروس كوفيد-19 نظام المصانع والنقل العالمي، تبين أن لـ"إدارة مخزون الأعمال" في الوقت المناسب(10)، والتي تم تشجيعها من قبل رئيس الاحتياطي الفدرالي آنذاك، تبعات مكلفة(11). لأن بنية سلاسل التوريد الضعيفة، جردت الشبكات المعقدة للإنتاج واللوجستيات من أي مرونة. وقد أصبح هذا سببًا رئيسيًا في انتشار الصدمة، عندما أغلقت المصانع، وتوقفت الشحنات، وبقي العمال في المنازل، وتفرغت الموانئ، بسبب انتشار الفيروس. وبمجرد أن كسرت هذه الروابط، تبين أنه من الصعب إصلاحها. وعلاوة على ذلك، زادت حدة الاختناقات، لأن الشركات تكيفت استراتيجيا مع الوضع، ما أدى إلى ظاهرة "تأثير السوط"(12): ان النقص الاولي أدى إلى توقع حدوث مشكلات في التوريد مستقبلاً، وبالتالي إلى التكدس الاحترازي في كل مراحل سلسلة التوريد(13). كما ان سياسة صفر كوفيد في الصين والاغلاقات التي ترتبت عليها، أثرت على مراكز الإنتاج الرئيسية في العالم، وتسببت في استمرار هذه الاضطرابات حتى عام 2022.

في غضون ذلك، حصل تدخل قوي للدولة في البلدان الرأسمالية المتقدمة. فغَمرت اقتصاداتها بالسيولة بهدف منع دوامة الافلاسات الجماعية وفقدان الثروة. في الولايات المتحدة، بلغ التحفيز المالي الاستثنائي الذي شهدته بين مارس 2020 ومارس 2021 أكثر من 5 تريليون دولار، أو ربع الناتج المحلي الإجمالي. أما في الاتحاد الأوروبي، فكانت الاستجابة المالية مهمة، على الرغم من أنها تعادل نصف حجم حزمة ترامب/ بايدن كنسبة من الناتج المحلي الإجمالي. وهذا يمثل عنصراً مهماً في تفسير التعافي والانتعاش الأقوى للاقتصاد الأمريكي. وكذلك في تفسير الاختلافات في الديناميكية التضخمية على جانبي المحيط الأطلسي(14). ان هذا التحفيز غير المسبوق سمح للطلب بالنهوض بشكل سريع جدًا، معززا بفضل تراكم المدخرات عند قسم السكان الاكثر ثراء، بعد أشهر من عجز الاستهلاك بسبب القيود وعمليات الاغلاق. كما ان الضغط الكمي للطلب تم تكبيره عبر تغيير نوعي. حيث قام المستهلكون بضبط إنفاقهم وفقًا لقواعد التباعد الاجتماعي، ناقلين الطلب من الخدمات إلى البضائع المصنعة، ما زاد الضغط على المصانع وعلى وسائل النقل وعلى خدمات تجارة التجزئة.

المجلة التجارية لصناعة السيارات Motor Trend، قدمت مثالاً معبرا عن الآليات الكامنة وراء ارتفاع الأسعار في هذا القطاع:

ان تاريخ الازمة يعود الى مارس 2020. عندما اجبر الوباء صناع السيارات على إغلاق مصانعهم، وتوقيف طلبات الموردين مؤقتاً. في الوقت ذاته، واجهت صناعة الالكترونيات طلبًا متزايدًا على الهواتف المحمولة، والتلفزيونات، والكمبيوترات، وألعاب الفيديو، وأجهزة المنزل، من الزبائن الملتزمين بأوامر البقاء في المنزل. فقامت الشركات المصنعة للشرائح الإلكترونية بتحويل إمداداتها إلى صناعة الالكترونيات، والتي أظهرت أيضًا استعدادًا لدفع مبالغ أكثر مقابل رقائق السيليكون. وعندما عادت صناعة السيارات للعمل بسرعة أكبر من المتوقع في صيف 2020، اكتشفت أن الشرائح الالكترونية اللازمة لم تكن متوفرة. وان الموردين قانعون بالاستمرار في عقودهم الأكثر ربحا مع الآخرين. وبالتالي، وجدوا ان الطلبات الكبيرة لا يمكن تلبيتها بسرعة، وقد استلزم الامر حوالي ثلاثة أشهر لصنع حتى أبسط أنواع الشرائح الالكترونية(15).

لم يتمكن مصنعو السيارات، بسبب حرمانهم من هذه المكونات الحيوية، من تلبية الطلب المتزايد. فعلى الرغم من تخفيف القيود الصحية في عام 2021، انخفض عدد تسجيلات السيارات الجديدة في الولايات المتحدة إلى مستوى لم نشهده منذ خمسينات القرن الماضي، مع نقص في الإنتاج العالمي يقدر بأكثر من 11 مليون سيارة، وخسائر بقيمة 210 مليار دولار للصناعة في جميع أنحاء العالم(16). في ظل الوضع العصيب، بدأت شركات صناعة السيارات العالمية في تجاوز مورديها من المستوى الأول، متواصلين مباشرة مع مصنعي الرقائق على أمل تخزين هذه المواد الاستراتيجية، ما فاقم من حدّة النقص(17). ان حالة أشباه الموصلات هذه توضح قضية أكثر عمومية. فالمشاكل كانت شديدة بشكل بارز في صناعات اعلى السلسلة مثل المواد الخام والطاقة والنقل. وارتفاع أسعار منتجات هذه الصناعات، على الرغم من أن الديناميكية لها خصوصيتها في كل حالة، له تداعيات على الاقتصاد بأكمله.

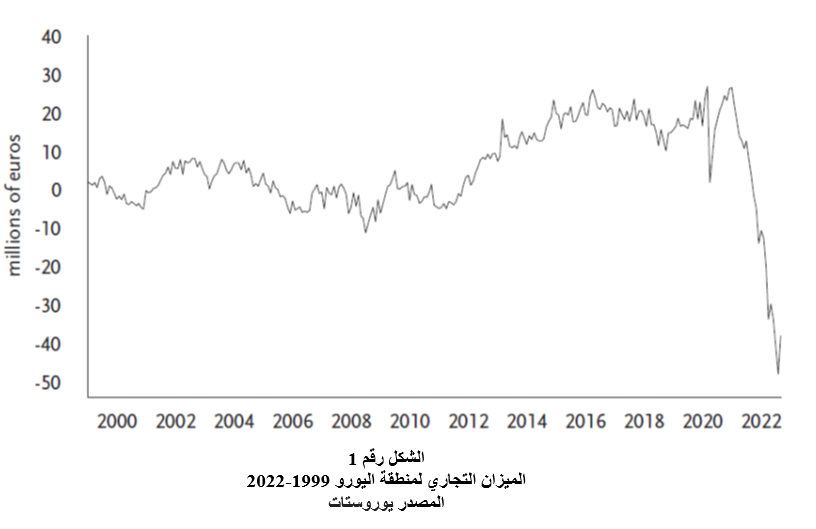

اما بالنسبة لأسعار الطاقة، التي كانت تقود التضخم حتى قبل غزو أوكرانيا، فقد كان لتدفق الوقود، في أسواق مشتعلة في ذلك الحين بسبب تحديات الانتقال الكاربوني(18)، آثارٌ بعيدة المدى(19). ثم تسبب فك ارتباط أسواق الطاقة الاوروبية القاسي عن روسيا بانعكاسات دراماتيكية على مستوى الأسعار، حيث تسربت التكاليف المرتفعة والريوع الانتهازية عبر سلاسل الإنتاج لتصل الى المستهلكين. بحلول أكتوبر 2022، كانت معدلات التضخم السنوية تبلغ 11.6% في ألمانيا، و12.6% في إيطاليا، وأكثر من 20% في دول البلطيق. إن التدهور المذهل في الميزان التجاري لمنطقة اليورو (الشكل رقم 1)، يُظهر ان ارتفاع أسعار الطاقة يشكل تكلفة على مجمل الاقتصاد الأوربي، بما يتطابق وشروط تراجع التجارة. أما نظراء هذا الواقع، فتتمثل بالفوائض القياسية التي سجلتها الدول المصدرة للنفط مثل المملكة العربية السعودية، وللمفارقة روسيا.

إذا كانت الاسباب الوحيدة للارتفاع الحالي في معدلات التضخم هي الحرب وعمليات الاغلاق، فإنه سيكون ظاهرة مؤقتة. حتى ان هذه العملية يمكن ان تعكس بقوة: ذات القوى التي تسببت في زيادة تأثير السوط يمكن ان تساهم في تخفيض الأسعار، بمجرد التخلص من نقص الامدادات وتعبئة المخزون على طول سلاسل التوريد؛ وقف إطلاق النار والشروع في مفاوضات لإنهاء الحرب في أوكرانيا يمكن ان يؤدي، في نهاية المطاف، الى تهدئة أسعار الطاقة، او دفعها الى الهبوط، إذا ترافق ذلك مع تباطؤ في النمو في الصين. إذا كان التضخم متجذراً في اختلالات مؤقتة بين القطاعات، فليس هناك الكثير يمكن القيام به على المدى القصير لزيادة المعروض(20). لكن هذا لا يعني أن التضخم المستمر في الارتفاع يمثل عملية غير مؤلمة، كما لا يعني انه لا يوجد بديل سوى التقشف أو الانتظار والترقب؛ بل انه يعني ان التضخم قصير المدى، المدفوع بارتفاع التكاليف لا يمكن التعامل معه بشكل مُرض عبر التشديد المالي او النقدي، دون إضافة آلام غير ضرورية(21).

أما بالنسبة للشركات، فإن لحظة التضخم الناتجة من ارتفاع التكاليف تمثل بالنسبة لها فرصة رائعة للتلاعب بالأسعار. حيث يستفيد المنتجون في القطاعات ذات الصلة من هذه الاختناقات، لأنها تزيد من هامش ارباحهم. وتعد الأرباح الاستثنائية لشركات الطاقة والشحن مثالاً على ذلك. لكن تبعات هذا السلوك هي حدوث اضطرابات أكبر بكثير: فالضرر لا ينتج فحسب عن النقص الحقيقي في السلع والخدمات، وانما أيضا من معاناة المشترين من تدهور اوضاعهم المالية، بسبب ارتفاع الفواتير التي تعتصر الدخول الحقيقية، والتي يتردد صداها في جميع انحاء الاقتصاد، مؤدية في النهاية الى الركود.

انقضاض رأس المال

إنّ تغير مستوى الأسعار لا يتوزع بصورة متجانسة بين القطاعات والعملاء. إنه ينطوي دائمًا على تغيير في مصفوفة الأسعار النسبية: بعض القطاعات والعملاء يخسرون بينما يحقق البعض الآخر الفوز. اما الان فإننا نرى علامات ظهور نظام اقتصاد كلي جديد، متمايز عن [نظام] هذه الصدمات المباشرة للعرض والصدمات المضادة للطلب: إن الدلائل التي ظهرت خلال العامين الماضيين تشير إلى تحول من قبل رأس المال من استخدام الصدمات القطاعية غير المتكافئة إلى هجوم عام على دخل العمل.

استخدمت الشركات زيادة التكاليف كذريعة لزيادة هوامش الربح، وذلك من خلال الاستفادة من قوتها السوقية. والشركات، عندما تتحدث إلى المستثمرين، صريحة تمامًا بهذا الخصوص. يوضح Andre Schulten ، الرئيس التنفيذي لشركة Procter & Gamble، أنه "بناءً على نقاط القوة في علاماتها التجارية"، فإن شركة P&G تقوم "بتنفيذ زيادات في الأسعار بشكل مدروس". ويتوقع Miguel Patricio، الرئيس التنفيذي لشركــة Kraft, Heinz "الاستمرار في تقديم أسعار إيجابية"(22). اما العمال المُنظمون فيستغرقون وقتا للتفاعل مع الوضع الجديد. فعلى خلفية إضعاف الحركة العمالية على مدى عقود، استفادت الشركات من ميزة المبادرة الأولى، بينما تتأخر النقابات شهورًا قبل المطالبة بزيادات في الأجور، وهي تفتقر إلى القوة لفرض ربط الأجور بالأسعار. وبالتالي، تستغل الشركات فارق الأسعار، ما يرفع المعدل العام لاستغلال القوة العاملة.

فمن ناحية، ارتفعت أرباح الشركات الأمريكية، وكان عام 2021 أفضل عام لها منذ عام 1950. كما ان الشركات الكبرى تقوم بتوزيع أرباح قياسية، ما دفع الاتجاه السابق للوباء إلى مستوى مرتفع جديد(23). اما بالنسبة للعمالة الأمريكية، فكانت العواقب المباشرة مختلطة. فمن جهة، كانت الأجور الحقيقية للعمال آخذة في الهبوط: انخفض متوسط الدخل في الساعة في القطاع الخاص الأمريكي بنسبة 4.2 في المائة بين يناير 2021 وأكتوبر 2022. ومن جهة أخرى، تم تعويض دخول العمالة بتحويلات مالية ضخمة أثناء الوباء. فتحفيز ترامب/ بايدن لم ينقذ فقط مستويات الأرباح ويزيد من ثراء الأغنياء، ولكنه ساعد أيضا أفقر العمال في التعامل مع ارتفاع الاسعار في سياق لم تكن فيه قدرة العمال على المساومة كافية للدفاع عن نصيب العمال. بشكل عام، وعلى الرغم من انخفاض الأجور الحقيقية، سهل هذا من احداث تغيير في ديناميكية العمالة لصالح العمال ذوي الأجور المنخفضة(24). علاوة على ذلك، قدم الحافز لاقتصاد يتسم بضغوط عالية، ما سمح بانتعاش الإنتاج والعمالة. وهذا هو أساس الحجة التقليدية المتشددة لرفع أسعار الفائدة: تثبيط الاقتصاد من اجل إضعاف موقف العمال في المساومة على الأجور، وطرد الناس من العمل، وجعل الأسر تتعرض لضربة ارتفاع الأسعار(25).

في أوروبا ارتفعت أرباح الشركات أيضًا، بدعم من نمو اسهم الطاقة(26). لكن الوضع بالنسبة للعمالة كان أسوأ بكثير، وذلك لأن سياسات الاقتصاد الكلي هناك أقل دعما مما هي عليه في الولايات المتحدة، وكذلك بسبب التعرض الأكبر لصدمة الطاقة الناتجة عن فك العلاقة مع روسيا. وقد حذر البنك المركزي الأوروبي من أن منطقة اليورو في خضم أزمة تكلفة المعيشة، بسبب انخفاض في الأجور الحقيقية بأكثر من 4% بين الصيف 2021 (الربع الثالث) والربيع 2022 (الربع الثاني). حيث الافقر هم أيضا الأكثر تضرراً من التضخم، مع ارتفاع أسعار سَلَتهم الاستهلاكية اسرع من أولئك الأغنياء(27). وبسبب المدى المحدود الذي توجد فيه حركة مستقلة لتسارع صعود الأسعار ضمن منطقة اليورو، بعيداً عن صدمات العرض، فالتضخم بالتالي ليس ارتفاعا لدوامة السعر - الاجر وإنما للسعر - الربح، وبالتالي هو لا يتطلب تشديدا نقدياً، وانما سياسة صارمة ضد رأس المال، مع تحديد سقف للزيادات في الأسعار مرتبط بديناميكية تكاليف الإنتاج. ان دفاع الطبقة العاملة يجب ان يركز أولا على الأجور وعلى المزايا الاجتماعية، ولكن يجب أن يشمل أيضًا اهتماما تفصيليا بأنماط الاستهلاك الحقيقي وراء مؤشر الأسعار والتركيز على القدرة على تحمل تكاليف السلع والخدمات الأساسية.

هجوم مزدوج ضد رأس المال

الهجوم المزدوج او الشوكة في الشطرنج، هو موضع يمكن من خلاله أن تهدد قطعة واحدة عدداً من قطع الخصم في ذات الوقت. في واقع الامر، إن التضخم يشغل سلاحاً من هذا النوع ضد القطاع المالي. فمن ناحية، يستدعي التضخم سياسة نقدية مقيدة، وتقليص السيولة، والتي من شأنها أن تحرم الأسواق المالية من الدعم المستمر الذي تلقته على مر السنين في عمليات الإنقاذ والتيسير الكمي؛ أنه يمكن أن يؤدي إلى تجفيف مفاجئ للسيولة والى بدء الذعر المالي(28). ومن ناحية أخرى، يخفض التضخم قيمة الدين المتراكم وقيمة المعدل الحقيقي للفائدة، محولا العلاقة بين المدين والدائن لصالح الأول. إن تآكل قيمة الدين يعني أن المبلغ الذي يجب على المدين سداده يتضاءل بالقيمة الحقيقية، ومن ثم، انه يؤدي إلى إفقار الدائنين، مالكي الأصول المالية. ان هذه الالية تكمن وراء عبارة كينز الشهيرة التي دعا فيها الى "القتل الرحيم لأصحاب المداخيل".

في كلتا الحالتين، سوف تتضاءل الهيمنة المالية. فبالنسبة للقطاع ككل، فإن الشوكة التضخمية تعني الاختيار بين السكتة الدماغية والعذاب البطيء. وعلى الرغم من أنه كان هناك الكثير من التباهي هذا العام حول موقف فولكر(29) البطولي ضد الضغط التضخمي في عام 1979، إلا أن هناك أسبابًا جدية تدفعنا للشك في أننا في حالة تكرار، ما لم يكن تكراراً كمهزلة. وحتى إذا ضعفت هيمنة قطاع المال، فإنه سيظل لاعباً قوياً له موقع بنيوي مركزي. على الرغم من تشدد البنوك المركزية، فإن التكلفة الحقيقية للاقتراض، أي سعر الفائدة الاسمي مطروحا منه معدل التضخم، لا تزال عميقة في المنطقة السلبية على جانبي المحيط الأطلسي. وقد بدأت بالفعل إشارات الضائقة المالية بالارتفاع. ان مؤشر Goldman Sachs، الذي يعكس مدى تيسر الموارد المالية التي لا تغطي معدلات الفائدة فحسب وانما أيضا أسعار الصرف وتقلبات الأسهم، يصل إلى مستويات لم نشهدها منذ أعماق عام 2009(30). ولكن هذا لا يعني أن أزمة مالية كبيرة على وشك الحدوث. إنه يعني أن البنوك المركزية ستغير مسارها.

يتوافق مع هذا النمط التدخل الذي قام به بنك إنجلترا، بعد ردود فعل السوق على ميزانيةTruss-Kwarteng (31) المصغرة في سبتمبر 2022. فبعد البيع المفاجئ للدين العام البريطاني من جانب المستثمرين والانخفاض الحاد في قيمة الجنيه الإسترليني، كانت سيولة صناديق المعاشات التقاعدية في المملكة المتحدة في خطر بسبب طلبات الهامش المتعلقة بعقود المشتقات المالية، المرتبطة بحركات السندات الحكومية Gilt movements وتديرها شركات مثل BlackRock. ولكسر حلقة الهلاك، انتقل بنك إنجلترا في غضون ساعات من التشديد الكمي إلى برنامج شراء جديد، كما أشار كبير المعلقين الاقتصاديين في the Financial Times الى ان "قلق القطاع المالي يتجاوز مخاوف السياسة النقدية". وقد لمح تحقيق دقيق - وهو أمر مفيد للبنك – أن البنك لم يتدخل لإنقاذ صناديق التقاعد أو مديري الأصول العملاقة وإنما لمنع سوق السندات الحكومية من الدخول في دوامة الفوضى، مع كل ما يتضمن من زيادة مصاحبة في أقساط مخاطر المملكة المتحدة التي قد ينطوي عليها ذلك(32).

حتى وإن لم يكن أحد يعرف على وجه اليقين أين سيحدث الانفجار التالي، فليس هناك الكثير من الشك في أن القنابل الأخرى على وشك الحدوث. مثلا، أسواق السكن تتعثر، وإن كان ذلك بعد ارتفاع حاد خلال الجائحة. إن الأمر الأكثر إثارة للدهشة، هو الضغط غير العادي على الفرنك السويسري بعد بعض النكسات في بنك Credit Suisse، وهذا يوضح المدى الذي وصلت له توترات السوق. ومن المسلم به أن البنوك المركزية ستواصل الاندفاع، عند الحاجة، لإصلاح أي خلل يصيب قطاع التمويل غير المصرفي المفرط المديونية. حيث اتخذ البنك المركزي الأوروبي خطوة وقائية في هذا الاتجاه في يوليو 2022 عندما وضع، في منتصف دورة تشديد السياسة النقدية، "أداة حماية الانتقال". وذلك لدعم الدين العام للدول الأعضاء، خشية أن يقع هذا تحت الضغط الذي عانى منه خلال أزمة اليورو. وباتخاذ هذا القرار، أقر البنك الاقتصادي الأوروبي ضمنيًا أيضًا بأولوية الاستقرار المالي على استقرار الأسعار(33).

من ناحية اخرى، إن الشوكة التي يمسك بها التضخم القطاع المالي هي، بالنسبة لبعض اللاعبين المهمين، شوكة ذات سن واحدة. فعلى عكس المقرضين لآجال طويلة، كالبنوك، نجد إن مديري الأصول الكبار هم أكثر استرخاءً بشأن التضخم، وهم يفضلونه على ارتفاع أسعار الفائدة. يجادل محلل في شركة BlackRock (وهو مصرفي سابق في البنك المركزي الكندي) أن الاقتصاد العالمي في خضم عملية ضخمة، قد تستغرق خمس سنوات أو أكثر، لإعادة توزيع الموارد الهيكلية، نظرًا لصدمة الوباء، وفك ارتباط أوروبا من الهيدروكربونات الروسية، والانتقال إلى الطاقة المتجددة. وهذه العملية ستشتغل عبر خلق اختناقات تضخمية في بعض القطاعات وركود في قطاعات أخرى. والتضخم الناتج من عملية إعادة التوزيع القطاعي هذه يجب استيعابه، طالما بقيت هذه العملية "راسخة". أي طالما ان الأجور لا تبدأ اللحاق بالأسعار(34).

في حين ان تأكيد BlackRock على البعد القطاعي للتضخم صحيح، إلا أنه ليس القصة الكاملة. ان الاقتصاد السياسي للقطاع المالي يشرح لماذا يفضل مديرو الأصول موقفًا مرناً نسبيًا. هذا ليس رأس المال المالي لجدك، كما يلاحظ بنيامين براون(35):

المتغيرات ذات الأهمية الكبرى لمديري الأصول هي أسعار الأصول الإجمالية. وذلك لأن الرسوم التي يفرضونها يتم حسابها كنسبة مئوية من القيمة الحالية لأصول العميل. ان تأثير أداء الصناديق الفردية على نمو الأصول المدارة، عبر محفظة أموال كبيرة لمدير الأصول، يكون أقل بكثير من تأثير تطورات أسعار الأصول الإجمالية. . . ومن ثم فإن تفضيل BlackRock لسياسات الاقتصاد الكلي التي تحافظ على ارتفاع أسعار الأصول، يتضح بقوة من خلال الضغط الاستراتيجي والمستمر من أجل السياسة النقدية التوسعية(36).

إن هذه الأهمية المتزايدة لأسعار الأصول الإجمالية مقابل العائدات، كما يواصل براون الشرح، لها تداعيات كبيرة على الاقتصاد السياسي للسياسة النقدية:

لطالما تم التعامل مع القطاع المالي على أنه أقوى أنصار "النقود الصعبة" لأن التضخم يقلل من قيمة الاستحقاقات الاسمية للبنوك على المقترضين. على النقيض من ذلك، يخشى مديرو الأصول من تخفيض قيمة قاعدة أصولهم أكثر من التضخم، ما يجعلهم من اقوى أنصار "المال السهل". توضح العلاقات العميقة لشركة BlackRock مع البنوك المركزية في جميع أنحاء العالم هذه النقطة". (37)

هل يمكننا قياس مستوى انحدار القطاع المالي؟ لا يمكن اختزال الهيمنة المالية إلى مقياس واحد، وذلك لكونها عبارة عن علاقة بين قوى، سواء قوى داخل رأس المال أم مواجهة العمل والدولة. ومع ذلك، يمكن تقدير قوة القطاع المالي عبر النظر إلى حجم التقييم المتوقعAnticipated Valorization ، المقاس بقيمة الأصول المالية نسبة الى الحجم الاسمي للاقتصاد. لقدر كان انعطاف أسواق الأسهم بعد ارتفاع استمر لعقد من الزمان هو أول مؤشر في هذا الصدد. ففي العام، منذ نوفمبر 2021، انخفض مؤشر FT Wilshire 5000، وهو أوسع مؤشر لسوق الاستثمار في الولايات المتحدة، بنسبة 17.5%. إن هذا التطور ملحوظ بشكل أكبر كنسبة من الناتج المحلي الإجمالي (GBD): حيث تراجع إجمالي القيمة السوقية في الولايات المتحدة من 200% من الناتج المحلي الإجمالي إلى 150%، أي أقل من مستوى ما قبل الجائحة(38). والاتجاه كان ذاته في أوروبا: تدنى مؤشر STOXX Europe 600 بنسبة 12.6% خلال نفس المدة. ان الأكثر دراماتيكية، كان انهيار أسواق العملات المشفرة، وهو المكان الذي تم فيه تداول أكثر فئات الأصول مضاربة. وهذا الانهيار يعكس الاغلاق المفاجئ للحدود الجديدة لنشاط قطاع المال.

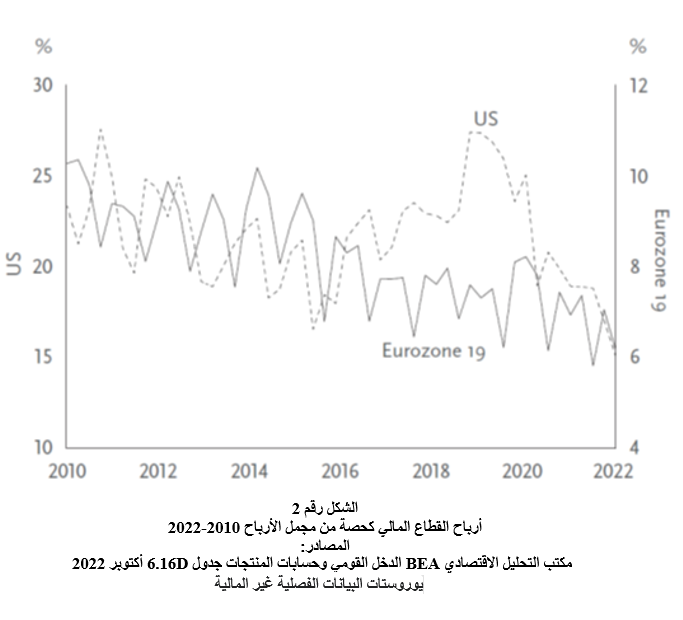

هناك مؤشر آخر على ضعف مركز قطاع المال. وهو انخفاض حصته من إجمالي الأرباح (الشكل رقم 2)(39). ففي الولايات المتحدة، انخفضت أرباح القطاع المالي من ذروة بلغت 27% في بداية عام 2019 إلى 15% فقط في الربع الثاني من عام 2022. أما في منطقة اليورو، فقد كان الانخفاض من 10% إلى 6%. على مستوى أعمق، تكمن "قوة قطاع المال" في السيولة، فهي أساسه كنشاط مستقل(40). ان السيولة تجسد ادعاء القطاع بتمثيل القيمة، وبقدرته على تأديب الوحدات الإنتاجية والجهات الفاعلة في الدولة عبر تأليب بعضهم ضد البعض. وبالتالي، كلما اتسع نطاق السيولة، أي كلما كانت الأسواق المالية أكثر مرونة وتكاملا، كلما كانت قوة قطاع المال أكبر. ان استنزاف السيولة في السياق التضخمي الجديد يؤثر على الهيمنة المالية أيضًا. وبالطبع، التضخم كندرة مالية، يتفاقم بفعل السياسة النقدية الأكثر تقييدًا.

وقد تساءل مدير احد الاستثمارات، قلقاً من تأثير ارتفاع أسعار الفائدة الفيدرالية على "سيولة نظام مفرط التمويل" ومعرض بشدة للأصول المحفوفة بالمخاطر، عن "مخزون وتدفق الميزانية المالية العمومية الإجمالية للنظام"، أي تلك الخاصة بالبنك المركزي والبنوك التجارية مجتمعة. "ما حجمها بالنسبة للمتطلبات وهل تنمو أم تتقلص؟". وقد مضى قائلا:

الحجة التي اطرحها، هي أن حجم الميزانيات العمومية ليس وحده مهماً، بل وتكوينها أيضًا. وفي اللحظة الراهنة، فإن التركيب أكثر أهمية من الحجم. إن التحول في تكوين الميزانية العمومية للاحتياطي الفيدرالي من الاحتياطات المصرفية إلى التزامات (اتفاقيات إعادة الشراء العكسي)(41) يستنزف السيولة من النظام المصرفي الذي يتسم بالمخاطرة العالية إلى نظام آخر اقل خطورة للغاية. والتحول في تكوين الميزانيات العمومية للبنوك التجارية من التداول المالي إلى التداول الصناعي من أجل دعم اقتصاد اسمي أكبر يقلل من السيولة المتاحة للأسواق المالية. والضغط التنظيمي يعيق قدرتها على التوسع في تحمل المخاطرة. فجأة، بدأت فكرة السيولة الزائدة في النظام تبدو ضعيفة للغاية، لا سيما من منظور السوق المالية(42).

بالتوازن مع "وجهة نظر السوق المالي'' هذه، يبدو كاحتمال، أن الصدمة الناجمة عن جمود الاقتصاد المعولم التي تم الكشف عنها خلال الوباء، إلى جانب التوترات الجيوسياسية المتزايدة، قد ساهمت في إعادة تقييم مزايا هذا القطاع، وإلى تخفيضها النسبي من قبل صناع السياسة في الولايات المتحدة والرأسماليين الحذرين على حد سواء. في غضون ذلك، ضخت التشريعات الفيدرالية -قوانين الرعاية والبنية التحتية والرقائق - رأس المال في القطاع الإنتاجي.

الدروس المؤقتة

قال ماركس مازحا، في خضم الكساد الطويل عام 1879، إنه من الضروري دراسة مسار الأشياء حتى مرحلة النضج قبل أن يتمكن المرء من "الاستحواذ عليها بشكل منتج، اي نظرياً"(43). من الواضح أن مثل هذه الملاحظة التحذيرية مطلوبة هنا؛ ان بومة مينيرفا ليست مستعدة بعد لإعلان حكمها على المنطق الأساسي للظروف شديدة التقلب التي نعيشها. وسيتم تعلم الكثير. ولكن ربما يمكن استخلاص ثلاثة دروس مؤقتة، كمحصلة وسيطة للعام الماضي.

أولاً، بخصوص السياسة النقدية مقابل ضوابط الأسعار: كانت Isabella Weber (44) محقة في القول أن تشديد السياسة النقدية كان استجابة خاطئة، وضارة في ذات الوقت، لتضخم ارتفاع التكاليف؛ ان استراتيجية لضبط الأسعار هي اكثر فاعلية لمنع التضخم من التصاعد دون تحطيم الاقتصاد(45). وعلى الرغم من أنها ليست حلا سحريا، لكن قيمتها أثبتت مرارا وتكرارا كأداة في إدارة الأضرار. تعرضت حجة Weber للهجوم في البداية من قبل أمثال Paul Krugman(46)، لكنها جذبت الكثير من الاهتمام منذ ذلك الحين. اما بالنسبة لحكام أوروبا، المحاصرين بين تعهداتهم لحلف الناتو وأزمة تكلفة المعيشة التي تجتاح ناخبيهم، فإن مطالب الوضع علمتهم درسًا قاسيا في ما يتعلق بقطعة عنيدة من الحكمة الاقتصادية السائدة. ان سياسة الأسعار تعود للتعامل مع أزمة الطاقة، وتشكل شيئا من قبيل منعطف أيديولوجي(47). إن الاعتراف بأن الأسعار ليست ظاهرة طبيعية وجوهرية وانه يمكن، بل ويجب، إدارتها لتجنب الألم غير الضروري، قد يكون له تداعيات بعيدة المدى. لقد أصبحت سياسات الأسعار والائتمان والاستثمار مرة أخرى أدوات مشروعة لتستخدمها الحكومات. كما ان إزالة الخصيصة الجوهرانية او الطبيعية عن السوق تعد إعادة فتح مهمة لفضاء السياسة.

صحيح أن الاتحاد الأوروبي كافح للاتفاق على آلية لضبط الأسعار، لكن بروكسل تجاوزت نقطة اللاعودة. نظرًا لأنه يجب استكمال عملية تحديد الأسعار بآليات غير سعرية، وذلك لتقليل الطلب وتجنب تفاقم العجز، فإن شيئا من السياسة في عملية تخصيص الموارد أمر لا مفر منه، وهو مسار على نقيض مبدأ الليبرالية الجديدة. فعندما ينهار السوق، يجب التفاوض على "أهداف واضحة وتقاسم عادل للأعباء"، كي يلبي الطلب قيود العرض، باستخدام أدوات مثل التسعير التدريجي والتخطيط للأولوية للتوزيع في حالات العبء الكبير(48). مفاوضات من هذا النوع أصبحت حقيقة واقعة في أوروبا اليوم.

الدرس الثاني من للتضخم الجديد هو درس كالكياني. حيث يمكن للديناميكية الثلاثية لتوزيع الدخل، التي حددها ميخائيل كاليتسكي Michał Kalecki(49) في نموذج عام 1962، ان تساعد في إلقاء الضوء على تجربة السنة الماضية. حيث أشار كاليتسكي Kalecki إلى الطابع الطبقي للتضخم: ارتفاع أرباح الشركات الكبرى، وانخفاض الأجور الحقيقية، والفقر (النسبي) لأصحاب الريع، "الأجور الحقيقية عادة ما تنخفض، وحقيقة أن مستواها أقل بكثير من المعتاد يمكن رؤيته من توزيع الناتج القومي. . . ظاهرة أخرى تنعكس فيها هي إفقار صاحب الريع. والمقابل لهذا هو الأرباح الهائلة لرواد الأعمال بشكل عام والشركات الكبيرة على وجه الخصوص“(50). ومن ثم، فإن إحدى السمات المميزة لهذه الظروف هي زيادة الأرباح جنبا إلى جنب مع انخفاض قيم الأصول. وهذا له نتيجتان: اولا، المعركة من أجل زيادة الأجور الحقيقية هي قضية ملحة للغاية. لكن، ثانيًا، لا ينبغي الخلط بين هذا وبين العداء العام للتضخم المعتدل وجانبه المعادي لأصحاب الريع.

الدرس الثالث، هو الذي علّمته سوزان دي بروندهوف Suzanne de Brunhoff(51)، وهو أن استمرار التضخم قد يكون له بعد نقدي. كما أوضحت في أواخر الستينات، "لا يمكن لأي سياسة نقدية أن تلغي الأسباب الاقتصادية للضغوط المالية؛ الاستقلال النسبي الذي يجعل من الممكن للسياسة النقدية أن يكون لها تأثير، يضع حدوداً على مجال عملها أيضًا "(52). منذ عام 2008، حافظت البنوك المركزية على قيمة الأصول المالية من خلال سياساتها النقدية التوسعية. لقد قدموا تصديقا نقديا monetary validation حول التوقعات الخاصة لأصحاب الأصول المالية. وهي توقعات تعنى بتقييم مستقبلي حقيقي، وتعتمد على تعدد عمليات العمل المشتتة وغير المؤكدة التي لم تحدث بعد. نظرا لأن هذا النشاط النقدي لم يقابله طفرة في الاستثمار الإنتاجي، فإن التحقق المسبق تجاوز بكثير القدرة الفعالة للنظام على توليد فائض القيمة.

إن التصاعد الحالي للتضخم يكشف أن التصديق النقدي لرأس المال المالي من قبل البنوك المركزية كان في الواقع، تصديقا زائفا. وهذا ما كانت تشير إليه دي بروندهوف de Brunhoff عندما كتبت أن "التضخم - رسميا - له خصائص الأزمة وليس بديلاً عنها (لا توجد معجزة التضخم)". لكن "تأثير عدم التصديق مخفف وممتد"(53). بعبارة أخرى، التضخم هو أزمة مالية بطيئة الحركة. في مثل وجهة النظر هذه، لا تقتصر قواعد التضخم الجديد على اقتران الوباء، والتوترات المادية الناشئة عن التحول الأخضر، والحرب في أوكرانيا. أنه إلى حد ما تأثير متأخر في النظام النقدي للأزمة المالية لعام 2008 والازدهار المالي الذي أعقبه في العقد الأول من القرن الحادي والعشرين، مدعوما بسياسات نقدية غير تقليدية. من خلال التخفيض السابق لقيمة الأصول المالية، يتم ببطء هضم رأس المال الوهمي المتراكم بشكل مفرط. ومن المتصور أن "الانكماش الكبير في الأسواق المالية" الذي تأخر تقديمه منذ عام 2008 يمكن أن يحدث بطريقة منظمة نسبيا(54).

استنادا الى ألتوسير، يقترح الإطار المنظم the Regulationist framework أن الرأسمالية "لديها وحدة البنية بالهيمنة". جاء القطاع المالي بعد علاقة الاجر - العمل في حقبة ما بعد الحرب، وأصبح هو العنصر المهيمن في العقود القليلة الماضية؛ لكن سلطانه صار يضعف، وفتحت المنافسة على العرش. لكن ليس واضحا ولا مقررا بعد من سيكون العنصر القيادي القادم للبنية. من الممكن ان يوفر الإنجاز الكبير للاحتكاريين الفكريين دعامة منهجية، مما يؤدي الى نمط انتاج "تقني-اقطاعي" رجعي(55). بدلا من ذلك، يتوقع البعض في مجتمع الاستثمار ان الكبح المالي وتوجيه(56) الاقتصاد سيؤدي الى هندسة انتعاش انتاجي للتراكم(57). لكن اليسار يريد شيئا آخر: بعد عقود من هذيان السلع، ان تحولا نحو التخطيط الديمقراطي - توجيه الاستثمار وفقا للحاجة الاجتماعية والحدود البيئية – سيكون انتقاما للقيمة الاستعمالية.

نشرت المقالة في:

new left review 138 Nov-Dec 2022 39, p:39-55

سيدريك دوران Cédric Durand أستاذ مشارك في جامعة جنيف. كما انه درّس الاقتصاد ونظريات التنمية في مدرسة الدراسات المتقدمة للعلوم الاجتماعية EHESS في باريس. عضو مركز Centre d’économie Paris Nord. كما انه عضو هيئة تحرير الجريدة الالكترونية ContreTemps. يشتغل نظريا في إطار تقاليد الاقتصاد السياسي الماركسي والاقتصاد السياسي الفرنسي التنظيمي. ومن اهم المواضيع التي يركز على دراستها: العولمة والتمويل الماليfinancialization والتغيرات او الطفرات المعاصرة للرأسمالية.

الهوامش:

(1) Team Transitory مصطلح يقصد به اقتصاديين ورؤساء وصناع السياسات في المؤسسات النقدية او المالية حاججوا -او ما زالوا يحاججون - ان التضخم المرتفع عبارة عن اندفاع او انفجار مفاجئ وغير متوقع وسرعان ما سيتلاشى بسرعة (المترجم).

(2) بنك التسوية الدولي (BIS) Bank for International Settlements مؤسسة مملوكة من عدد من البنوك المركزية. ويقع مقره في مدينة بازل، سويسرا. وهو يعد أقدم مؤسسة مالية دولية حيث تأسس عام 1930. كان تأسيسه في الأصل لتسوية التعويضات المفروضة على المانيا بعد الحرب العالمية الأولى. اما اليوم، فوظيفته بحسب الموقع الرسمي له هي رعاية التعاون النقدي والمالي وتعزيز التعاون بين البنوك المركزية وتوفير تسهيلات إضافية للعمليات المالية الدولية. عن طريق تأدية وظيفة بنك البنوك المركزية. يبلغ عدد اعضائه الآن 63 بنكاً مركزياً (المترجم).

(3) Agustín Carstens, ‘The Return of Inflation’, bis, 5 April 2022.

(4) Howard Schneider and Ann Saphir, ‘Fed Delivers Another Big Rate Hike; Powell Vows to “Keep at It”’, Reuters, 22 Sept 2022.

(5) Pierre-Olivier Gourinchas, ‘Policymakers Need Steady Hand as Storm Clouds Gather Over Global Economy’, imf, 11 Oct 2022.

(6) See @RobinBrooksIIF, 16 October 2022:

(6) See @RobinBrooksIIF, 16 October 2022:

Nicolas Barré et al., ‘Emmanuel Macron: “Il faut une politique massive pour réindustrialiser l’Europe”’, Les Echos, 16 October 2022.

(7) ‘UNCTAD Warns of Policy-Induced Global Recession’, UNCTAD, 3 Oct 2022.

(8) Cédric Durand, Fictitious Capital: How Finance Is Appropriating Our Future, trans. David Broder, London and New York 2017, pp. 66–8, 151–5; first published as Le capital fictif, Paris 2014.

(9) تضخم ارتفاع التكاليف Cost-push inflation، انخفاض في العرض الكلي للسلع والخدمات ناجم عن زيادة تكلفة الإنتاج. او هو ارتفاع أسعار السلع والخدمات بسبب مشاكل في العرض، في ظل طلب ثابت او متزايد (المترجم).

(10) إدارة مخزون الأعمال في الوقت المناسب the just-in-time management of business inventories JIT)) تعني إدارة عملية استلام السلع من مورديها عند الحاجة إليها فقط. خصوصا، مواءمة طلبات المواد الخام من الموردين مباشرة مع جدول الإنتاج. وذلك من اجل تقليل تكاليف الاحتفاظ بالمخزون وزيادة معدل دوران المخزون (المترجم).

(11) Ben Bernanke, ‘The Great Moderation’, speech to the Eastern Economic Association, Washington, dc, 20 February 2004; available on the Federal Reserve website.

(12) تأثير السوط bullwhip effect انتقال التوقعات في الدقيقة أو التقلبات الحقيقية في الطلب الى أعلى سلسلة التوريد. حيث ان التغيرات الصغيرة في الطلب في نهاية سلسلة التوريد (التجزئة) تتضخم عبر سلسلة التوريد، لتصل الى النهاية الثانية، (التصنيع)، لتصبح بشكل تعديلات ضخمة (المترجم).

(13) Daniel Rees and Phurichai Rungcharoenkitkul, ‘Bottlenecks: Causes and Macroeconomic Implications’, bis Bulletin, no. 48, 11 November 2021.

(14) See ‘Covid-19: The eu’s Response to the Economic Fallout’, available at consilium.europa.eu.

(15) Alisa Priddle, ‘What Happened with the Semiconductor Chip Shortage - and How and When the Auto Industry Will Emerge’, Motor Trend, 27 Dec 2021.

(16) Data: oecd and European Automobile Manufacturers’ Association (acea).

(17) Joe Miller, ‘Carmakers Order Enough Chips for Record Rebound in Global Production’, ft, 5 October 2022.

(18) الانتقال الكاربوني Carbon transition مصطلح يشير الى التحول من اقتصاد يستند بشدة الى مصادر الطاقة كثيفة الكاربون: الفحم والنفط والغاز الطبيعي، الى اقتصاد أكثر استدامة وصديق للبيئة. وذلك عبر الانتقال الى مصادر طاقة متجددة وأنظف، من اجل الحد من انبعاث الغازات التي تسبب الاحتباس الحراري (المترجم).

(19) Cédric Durand, ‘Energy Dilemma’, nlr–Sidecar, 5 November 2021.

(20) This was initially acknowledged by ECB director Isabel Schnabel. ‘There is very little we can do about current high inflation’, she told the Financial Times. ‘Even if we hiked rates now, this would not bring down today’s energy prices’: interview, 15 February 2022; available on ECB.europa.eu.

(21) In such circumstances, as discussed below, strategic price controls are a far better way to prevent inflation from spiralling, without crashing the economy. See Isabella Weber’s compelling argument, ‘Could Strategic Price Controls Help Fight Inflation?’, Guardian, 29 December 2021.

(22) Dion Rabouin, ‘Big Companies Thrive During Periods of Inflation’, Wall Street Journal, 10 February 2022.

(23) For profits: Matthew Boesler, ‘Profits Soar as us Corporations Have Best Year Since 1950’, Bloomberg, 30 March 2022; Edward Yardeni and Joe Abbott, ‘s&p 500 Sectors & Industries Profit Margins (quarterly)’, Yardeni Research, 28 November 2022. For dividends, see ‘Janus Henderson Global Dividend Index’, no. 36, November 2022, available on janushenderson.com.

(24) See us Bureau of Labor Statistics; Thomas Blanchet, Emmanuel Saez, Gabriel Zucman, Realtime Inequality database, Dept of Economics, Berkeley ca.

(25) ‘What [central bankers] have to do is prevent a wage-price spiral, which would certainly destabilize inflation expectations. Monetary policy must be tight enough to achieve this. In other words, it must create/preserve some slack in the labour market. What degree of policy tightness is needed to achieve this we don’t know. And it is certainly possible that headline and most measures of core inflation will continue to be high even if a degree of labour market slack does exist. But there is no point in permitting a level of aggregate demand that aggregate supply, given the pattern of demand, cannot meet. Central banks must tighten accordingly’: Martin Wolf, quoted in Robert Armstrong and Ethan Wu, ‘A Third Option in the Inflation Debate’, ft, 17 February 2022.

(26) Tajinder Dhillon, ‘stoxx 600 Q2 2022 Earnings Halfway Review: Growth Remains Resilient’, Lipper Alpha Insight, 11 August 2022.

(27) Isabel Schnabel, ‘Monetary Policy in a Cost of Living Crisis’, remarks at a panel on the ‘Fight against inflation’ at the iv Edition Foro La Toja, 30 September 2022; available at ECB.europa.eu.

(28) An industry analyst is blunt about the dilemma: ‘In an inflationary world, central banks have to focus on anchoring inflation expectations. This means that financial-stability concerns, even if they are relevant for the growth outlook, become secondary. This is different from the situation we have been in for the last 20–30 years, when central banks always stepped in when there was meaningful financial-market tension’: Jens Nordvig, ‘Money Inside and Out’, Exante Data, 16 October 2022.

(29) بول ادولف فولكرPaul Adolph Volcker Jr. (1927-2019) اقتصادي امريكي، الرئيس رقم 12 للاحتياطي الفدرالي الأمريكي (1979 - 1987). يرى الكثيرون ان الفضل يعود اليه والى اجراءاته لإنهاء مستويات التضخم العالية في الولايات المتحدة في سبعينات وبداية ثمانينات القرن العشرين (المترجم).

(30) Davide Barbuscia and Lewis Krauskopf, ‘Analysis: Worries over Global Financial Stability Mount as Central Banks Tighten Policy’, Reuters, 13 October 2022.

(31) Liz Truss سياسية بريطانية وزعيمة حزب المحافظين ورئيسة وزراء المملكة المتحدة لمدة 44 يوما فقط من 5 سبتمبر ولغاية استقالتها يوم 20 أكتوبر 2022. Kwasi Kwarteng سياسي بريطاني اصبح وزيرا للخزانة في حكومة تراس.

(32) Martin Wolf, ‘Larry Summers: “The Destabilization Wrought by British Errors Will Not Be Confined to Britain”’, ft, 6 October 2022; Toby Nangle, ‘Who Exactly Has the boe Bailed Out?’, ft, 30 September 2022.

(33)See respectively: Jamie McGeever, ‘Rare Swiss franc stress reflects deeper market strains’, Reuters, 18 October 2022; Daniela Gabor and Jakob Vestergaard, Towards a Theory of Shadow Money, Institute for New Economic Thinking, April 2016; ECB, 21 July 2022.

(34) Jean Boivin, head of the BlackRock Investment Institute, cited in Armstrong and Wu, ‘A Third Option in the Inflation Debate’.

(35) Benjamin Braun باحث متخصص في الاقتصاد السياسي، عمل في معهد ماكس بلانك لدراسة المجتمع. مهتم بدراسة اقتصاد المال وكذلك السياسات والمؤسسات الاقتصادية والتشابك في ما بينهما.

(36) Benjamin Braun, ‘Asset Manager Capitalism as a Corporate Governance Regime’, in Jacob Hacker et al., eds, American Political Economy: Politics, Markets and Power, Cambridge and New York 2021; a pre-print version is available at ArXiv Papers, 15 March 2022.

(37) هناك العديد من التعريفات والشروحات لمصطلحي النقود الصعبة Hard Money والنقود السهلة Easy money. بعضها اقتصادي تقني بحت واخريات سياسية تكتيكية. ولكن ضمن سياق الاقتباس فإن المقصود هنا هو نوعين مختلفين من السياسات النقدية. النقود الصعبة تشير الى سياسات او مواقف تؤكد الصرامة على المعروض النقدي والتركيز على الحفاظ على استقرار الأسعار. وفي ظل هذه السياسة تركز البنوك وصناع السياسات النقدية على مكافحة التضخم والحفاظ على قيمة العملة. واتباع تدابير من قبيل رفع معدلات الفائدة وخفض الانفاق الحكومي. اما النقود السهلة فتشير الى السياسات النقدية التي تركز على زيادة المعروض من النقود وتحفيز النمو الاقتصادي حيث تركز البنوك وصناع السياسات النقدية على تشجيع الانفاق والاقتراض وتخفيض معدلات الفائدة (المترجم).

(38) Data from Wilshire Associates and the us Bureau of Economic Analysis.

(39) ملاحظات على الشكل 2 بيانات الولايات المتحدة: نسبة مالية أخرى (وليس بنكا مركزيا) للصناعات المحلية؛ بيانات منطقة اليورو 19: النسبة المئوية للشركات المالية للشركات المالية + الشركات غير المالية. هذه البيانات ليست متوافقة على الفور بين الولايات المتحدة وأوروبا (الكاتب).

(40) André Orléan, Le Pouvoir de la finance, Paris 1999.

(41) اتفاقية إعادة الشراء العكسي RRP او الريبو العكسي هي اتفاقية قصيرة الاجل، تتمثل ببيع الأوراق المالية مع اتفاق على إعادة شرائها بسعر اعلى في المستقبل. ومعدل الفائدة يحدد بالفرق بين سعر البيع وسعر الشراء، وطول الفترة الزمنية الفاصلة بينهما. وهذه الالية مع صنوها الاخر (اتفاقية إعادة الشراء REPO) تعدان أداتين رئيسيتين تستخدمهما العديد من المؤسسات المالية الكبيرة وبعض الشركات. ويستخدمهما الاحتياطي الفدرالي كطريقة للتحكم في المعروض النقدي (المترجم).

(42) Internal memo drafted by Henry Maxey, chief investment officer at Ruffer, cited in Robin Wigglesworth, ‘Liquidity Rules Everything Around Me’, ft, 20 September 2022.

(43) Marx to Nikolai Danielson, 10 April 1879, in Marx and Engels, Selected Correspondence, Moscow 1975.

(44) Isabella Weber اقتصادية المانية مواليد 1987 أستاذة في جامعة ماساتشوستس في أمهيرست، الولايات المتحدة. أبرز اهتماماتها الاقتصاد السياسي الصيني، والتجارة الدولية، تاريخ الأفكار الاقتصادية، ونظرية المال والأسعار (المترجم).

(45) Weber, ‘Could Strategic Price Controls Help Fight Inflation?’

(46) Krugman مواليد 1953، هو اقتصادي أمريكي، وأستاذ الاقتصاد في مركز الدراسات العليا بجامعة مدينة نيويورك، وكاتب عمود في صحيفة نيويورك تايمز. نال عام 2008 جائزة نوبل في العلوم الاقتصادية عن مساهماته في النظرية التجارية الجديدة والجغرافيا الاقتصادية الجديدة. أمضى عاما في العمل في البيت الأبيض أثناء إدارة الرئيس رونالد ريغان كموظّف في مجلس المستشارين الاقتصاديين (المترجم).

(47) An illustration: Mario Draghi, of all people, while still acting Italian Prime Minister, launched a scathing attack on Ursula von der Leyen, arguing that by not doing anything to cut the link between gas and electricity prices, the eu had ‘made a colossal mistake’ and ‘impoverished millions of people’: Virginie Malingre, ‘L’Europe peine à s’entendre sur un plafonnement du prix du gaz’, Le Monde, 13 October 2022.

(48) Karsten Neuhoff and Isabella Weber, ‘Can Europe Weather Looming Gas Shortages?’, Project Syndicate, 2 May 2022.

(49) درس كالكياني، نسبة الى Michał Kalecki وهو اقتصادي ماركسي بولندي (1899 - 1970)، يعد أحد أكثر الاقتصاديين تميزا في القرن العشرين.

(50) ‘A Model of Hyperinflation’, The Manchester School, vol. 30, no. 3, September 1962, pp. 275–281.

(51) Suzanne de Brunhoff (1929-2015) كانت سوزان دي برونهوف خبيرة اقتصادية فرنسية كتبت على نطاق واسع عن السياسة النقدية وآراء ماركس الخاصة حول أهمية المال في المجتمع الرأسمالي. نشرت باللغة الإنجليزية كتاب (الدولة ورأس المال والسياسة الاقتصادية). وكانت عضوًا نشطًا في الحزب الشيوعي الفرنسي، وشاركت في النضال من أجل استقلال الجزائر (المترجم)

(52) Suzanne de Brunhoff, Marx on Money, trans. Maurice Goldbloom, London and New York 2015, p. 126; first published as La Monnaie chez Marx, Paris 1973.

(53) Suzanne de Brunhoff, Les Rapports d’argent: intervention en économie politique, Grenoble 1979, p. 126.

(54) James Crotty, ‘Structural Causes of the Global Financial Crisis: A Critical Assessment of the “New Financial Architecture”’, Cambridge Journal of Economics, vol. 33, no. 4, July 2009.

(55) Durand, ‘Scouting Capital’s Frontiers’, nlr 136, July–August 2022.

(56) وردت بالفرنسية في الأصل dirigisme (المترجم).

(57) Russell Napier, ‘We Will See the Return of Capital Investment on a Massive Scale’, The Market nzz, 14 October 2022.